Налоговая служба информирует

- Подробности

-

Опубликовано: 24.03.2025 10:50

-

Просмотров: 34

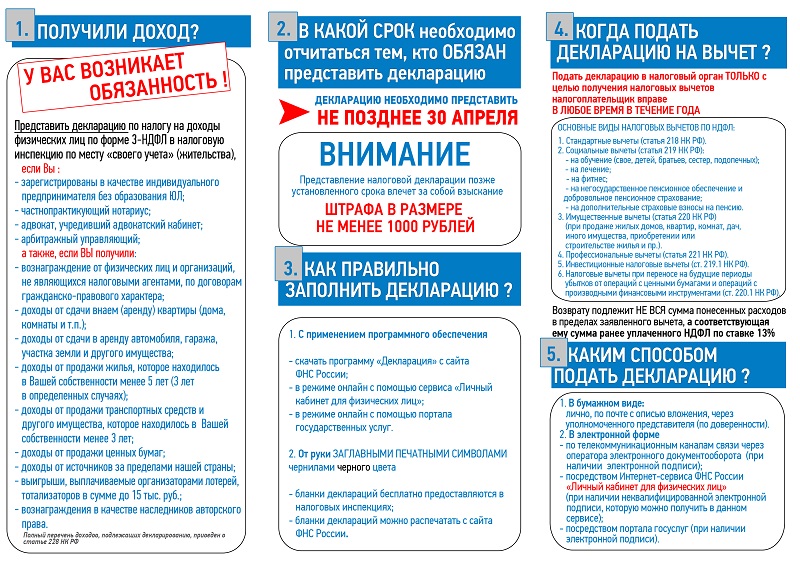

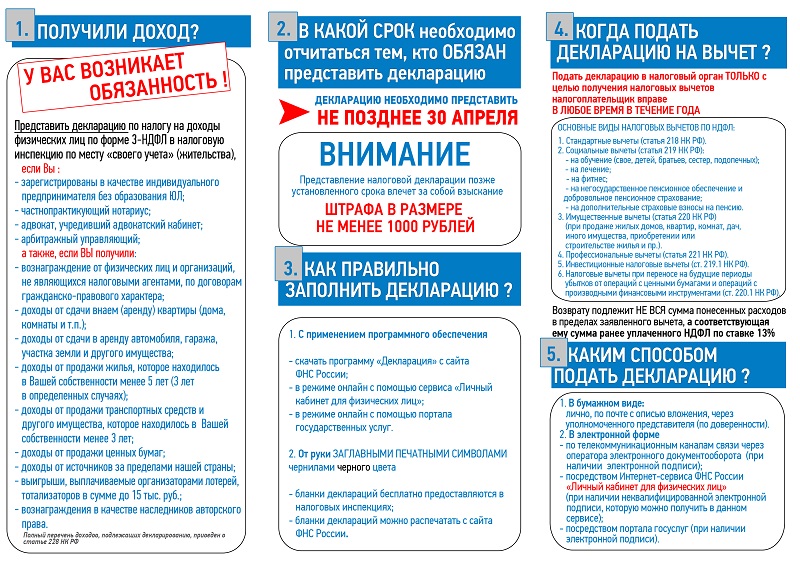

В рамках декларационной кампании жители Усть-лабинского. Динского и Кореновского районов должны отчитаться о полученных в 2024 году доходах, если они продали недвижимость, которая была в собственности меньше минимального срока владения, получили дорогие подарки не от близких родственников, выиграли небольшую сумму в лотерею, сдавали имущество в аренду или получали доход из-за рубежа.

Подать декларацию также необходимо, если при выплате дохода налоговый агент не удержал НДФЛ и не сообщил в налоговый орган об этом. Если же налоговый агент выполнил эту обязанность, то налоговый орган направит налогоплательщику уведомление, на основании которого необходимо уплатить НДФЛ не позднее 1 декабря 2025 года.

Сдать декларацию 3-НДФЛ также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица.

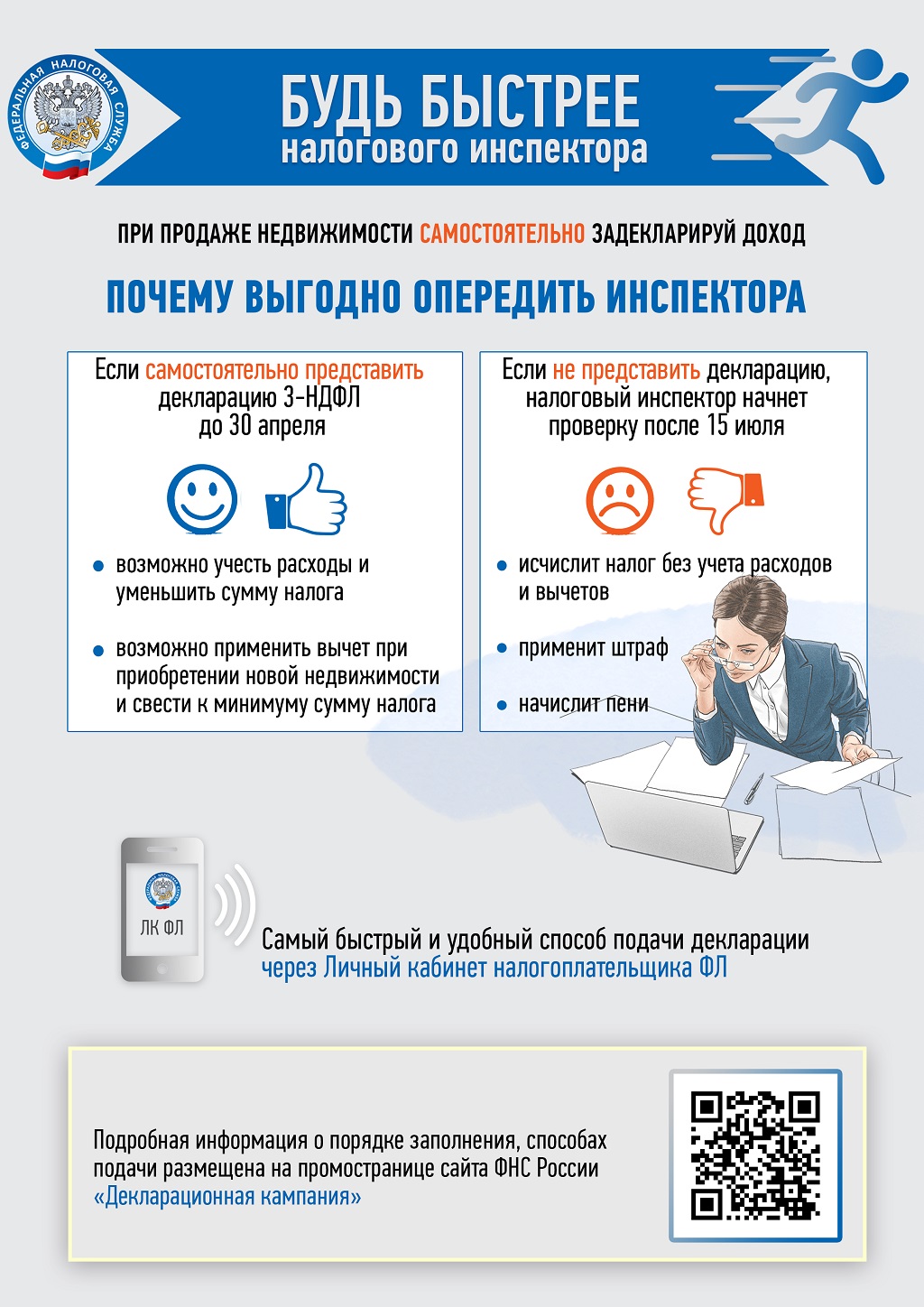

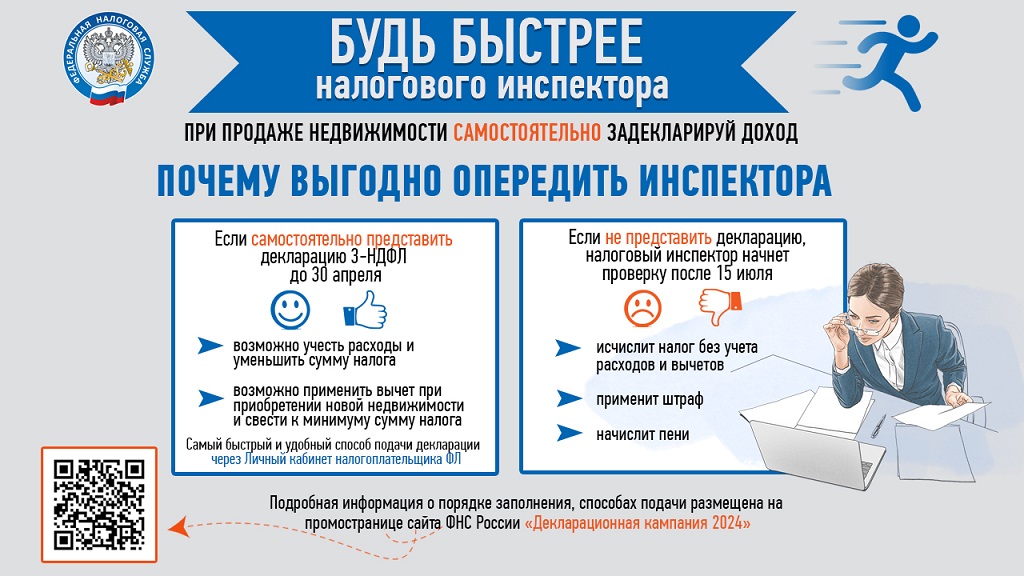

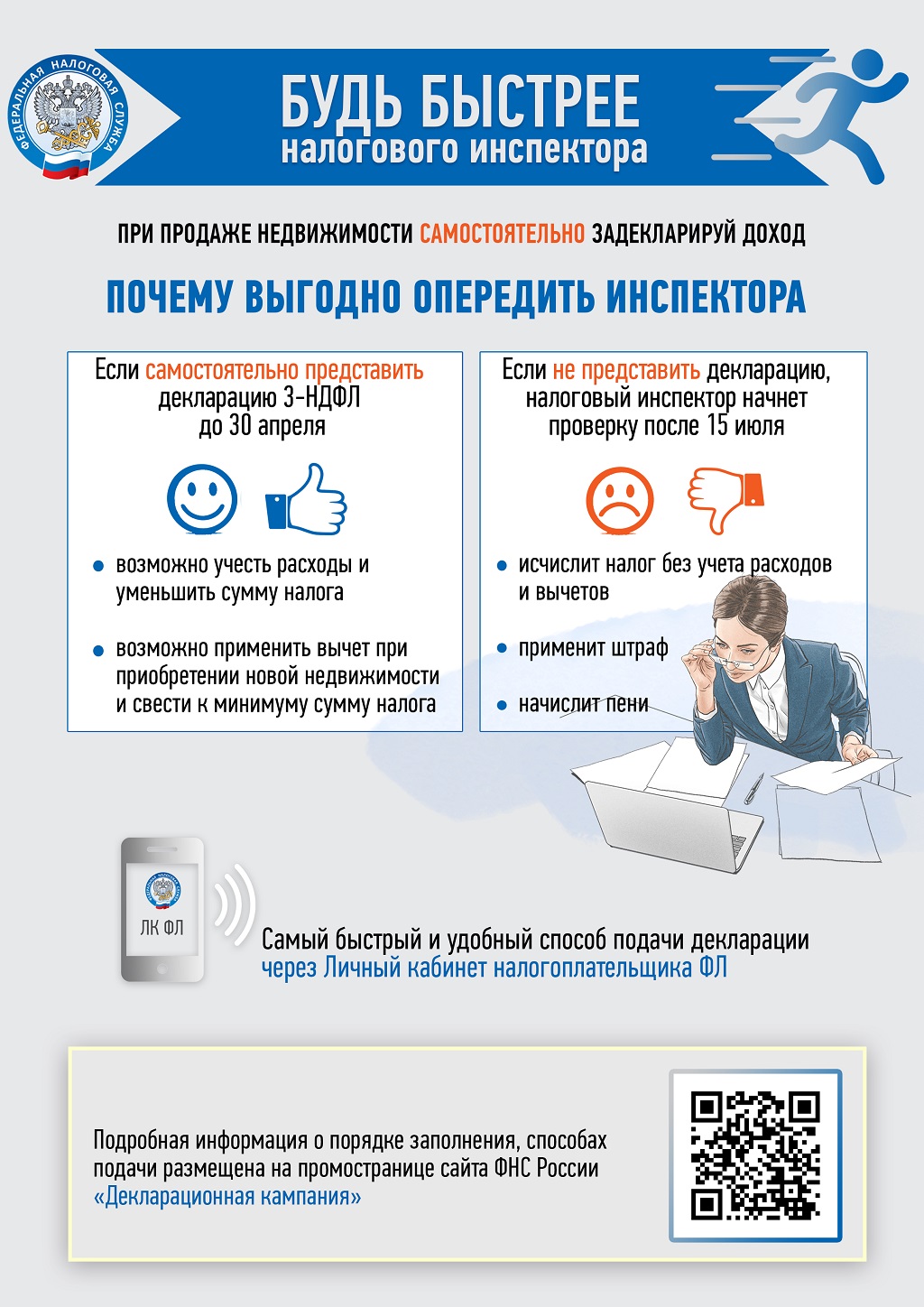

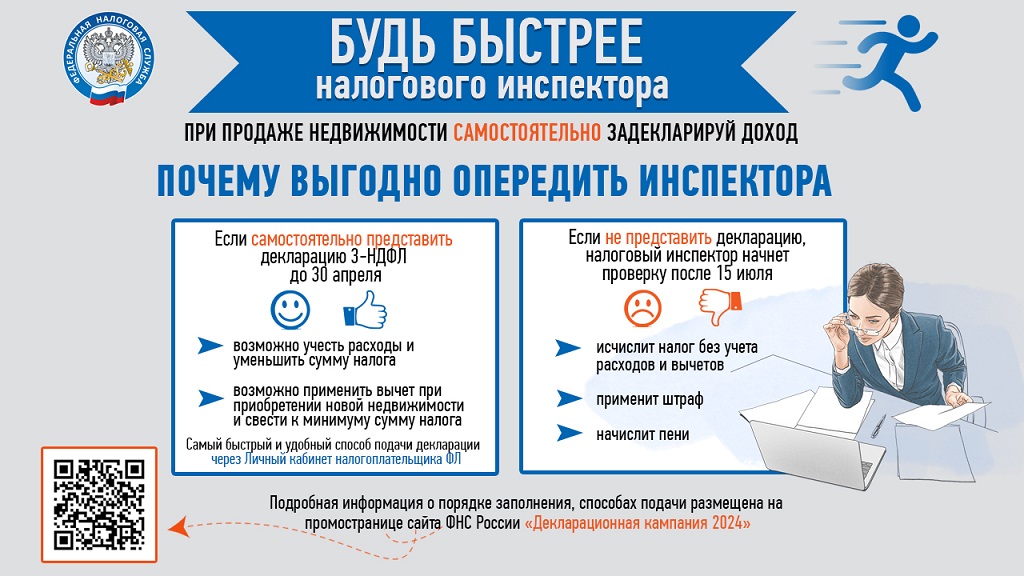

Представить декларацию о доходах, полученных в 2024 году, необходимо до 30 апреля 2025 года.

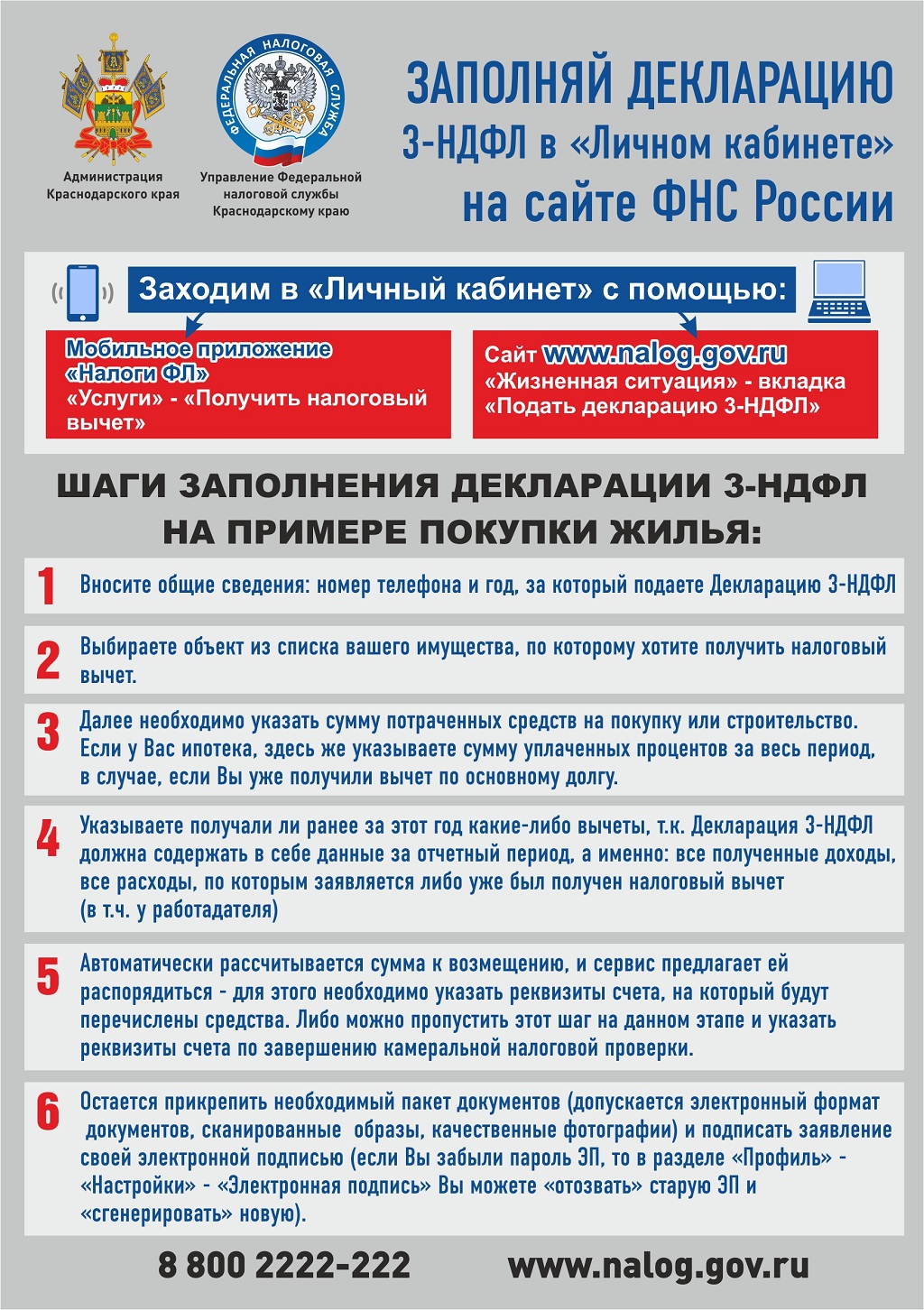

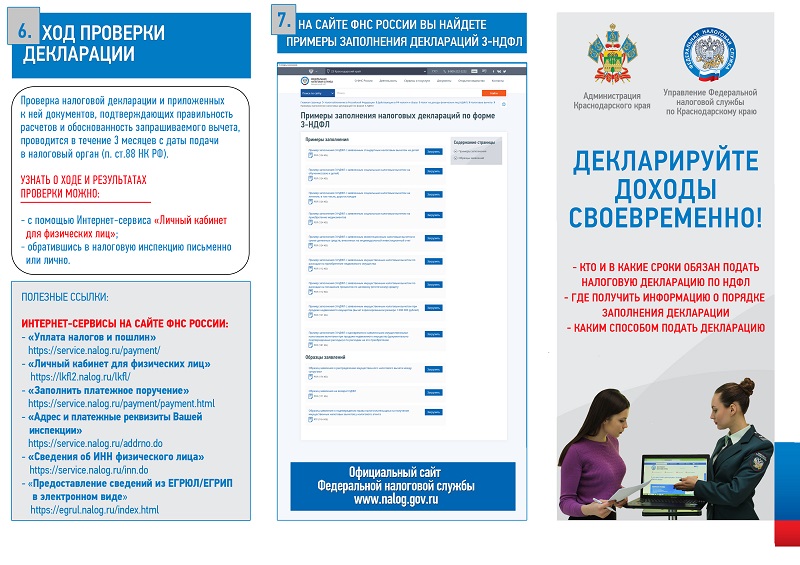

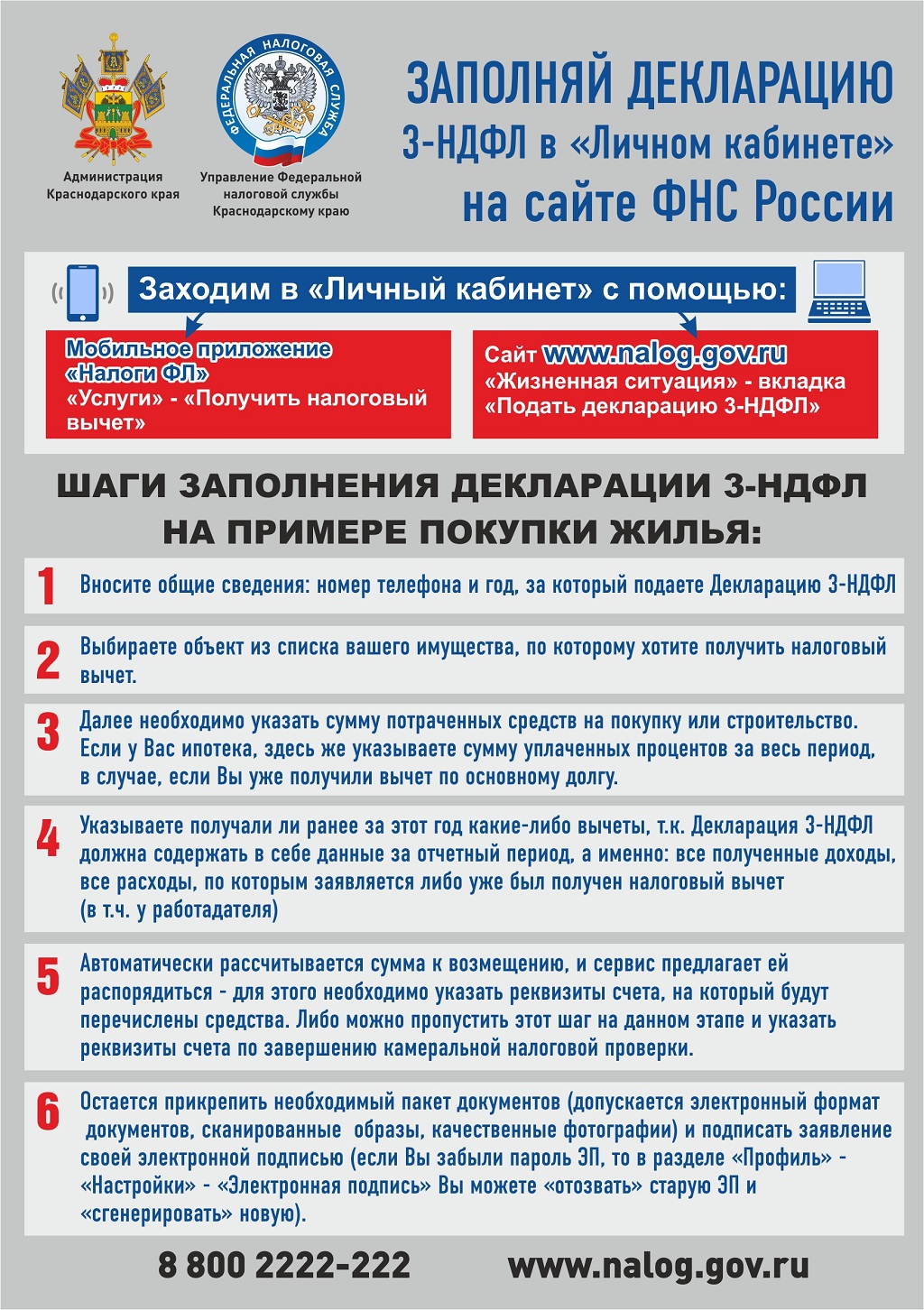

«Удобнее всего заполнить и отправить налоговую декларацию 3-НДФЛ через сервис «Личный кабинет налогоплательщика для физических лиц»: онлайн и без личного посещения налогового органа.

Для декларирования доходов, полученных в 2024 году, действует новая форма декларации 3-НДФЛ, утвержденная приказом ФНС России от 19.09.2024 № ЕД-7-11/757@. Ее заполнение происходит с учетом применения налоговой ставки в размере 15 % при превышении совокупного дохода 5 млн рублей (перечень доходов указан в пункте 2.1 статьи 224 НК РФ).

Оплатить НДФЛ, исчисленный в декларации, необходимо до 15 июля 2025 года.

Получайте сообщения об исчисленных суммах имущественных налогов юридических лиц в электронном виде

Межрайонная ИФНС России №14 по Краснодарскому краю рекомендует гражданам, которые впервые приобрели статус льготной категории налогоплательщиков в 2024 году, до 1 апреля направить заявление о праве на получение льготы. Это связано с тем, что во втором квартале налоговые органы будут производить массовый расчет имущественных налогов за прошлый год.

Заявление о льготе может быть представлено:

через сервис ФНС России «Личный кабинет»;

через Единый портал государственных и муниципальных услуг;

лично в налоговый орган или МФЦ.

В случае направления физическим лицом в налоговый орган указанного заявления ранее, повторного предоставления не требуется.

В беззаявительном порядке налоговые льготы предоставляются физическим лицам: пенсионерам, предпенсионерам, инвалидам, ветеранам боевых действий, лицам, имеющим трех и более несовершеннолетних детей, а также владельцам хозяйственных построек не более 50 кв.м. Кроме того, с 01.01.2025 предусмотрен беззаявительный порядок предоставления льгот участникам специальной военной операции и членам их семей.

Информация для автоматического представления налоговых льгот поступает в налоговые органы в рамках межведомственного обмена данными с регистрирующими органами.

Уточнить информацию о праве на налоговую льготу можно на сайте ФНС России с помощью сервиса «Справочная информация о ставках и льготах по имущественным налогам».

Заяви о своем праве на льготу по имущественным налогам!

Памятка для юридических лиц о порядке представления льгот по имущественным налогам

Неформальная занятость продолжает оставаться одной из самых актуальных проблем в отношениях между работодателем и работником. Данное понятие включает в себя любые виды трудовых отношений, основанные только на устной договоренности.

На первый взгляд, работник неформального сектора, так называемый «серый сотрудник» получает финансовое преимущество в виде того, что неуплаченные налоги остаются у него, но при этом сталкивается с ущемлением своих социальных и трудовых прав.

Соглашаясь работать неформально, работник берет на себя риск получать заниженную зарплату или не получить зарплату вовсе. Становится уязвимым в социальных гарантиях (отсутствие отпуска или его оплаты; риск потери право на оплачиваемый больничный; неполучения расчета при увольнении).

Неоформленные трудовые отношения не позволят воспользоваться правами на получение налоговых вычетов (имущественный, на лечение, обучение, занятия спортом и другие) и также получить одобрение в получении кредитных средств в банке, в случае возникновения такой потребности.

Менее очевидный минус от неформальной занятости (только из-за его отложенной временной перспективы) это то, что пенсионные начисления работника с «серой» зарплатой так же не будут формироваться. Неприятность подобной ситуации человек ощутит острее ближе к наступлению пенсионного возраста, однако, изменить уже ничего не получится.

Кроме личных «бонусов», неформальная занятость наносит ущерб и обществу в целом, ведь доходы от неоформленных трудовых отношений не облагаются налогами, которые непосредственно идут на пополнение бюджета страны. И, как следствие, это ведет к недостаточному финансированию бюджетной сферы, в частности: не выплачивается достойная зарплата учителям, врачам, сокращается финансирование программ развития регионов, что непосредственно сказывается на качестве жизни каждого жителя страны.

Безусловно, ответственность за выплату и получение зарплаты в конверте несут обе стороны - работодатель и работник.

Работодатель со своей стороны также подвержен рискам от нелегальной трудовой деятельности своих сотрудников. В первую очередь – это налоговая, административная и уголовная ответственности за выплату «теневой» зарплаты работников. Также снижается уровень авторитета бизнеса, его привлекательность на рынке труда, за чем следует и снижение уровня квалификации кандидатов, приходящих к работодателю. Кроме того, ставится под сомнение качественность и своевременность выполнения трудовых обязанностей работником, ввиду фиксации условий труда и ответственности за ее невыполнение только в устном виде.

В связи с чем, потенциальным работникам следует объективно оценивать значительность перспектив рисков «серой» зоны трудоустройства и более ответственно и бдительно подходить к вопросу вступления в трудовые отношения с работодателем, финансовые аспекты которых не так «прозрачны», как должны быть. И необходимо знать, что работодатель не может заставить работника получать зарплату в конверте.